Китайские перспективы российских пиломатериалов

Бюллетень Ассоциации «ЛЕСТЕХ» №6, 2021 г.

В рамках XXIII Петербургского Международного Лесопромышленного Форума (28–29 сентября 2021 г.) традиционно было много актуальных докладов. Наиболее дискуссионным, в секции «Обзор международных рынков и глобальных потоков древесины», стало выступление «Китайский рынок пиломатериалов» Святослава Бычкова, директора по маркетингу и внешним коммуникациям «Илим Тимбер». С разрешения автора мы публикуем статью по материалам презентации, раскрывающую основные тренды на главном экспортном рынке ЛПК РФ.

Святослав Бычков, директор по маркетингу и внешним коммуникациям «Илим Тимбер»

Экономические последствия, вызванные пандемией COVID-19, охватили весь мир, и для их преодоления каждая страна реализовывала собственный сценарий, эффективность которого можно будет оценить только по прошествии времени. По динамике восстановительного роста на первом месте в мире находится Китай, сумевший быстро справиться с последствиями COVID-19. Жесткий контроль за перемещением людей и наличие собственной вакцины позволили оперативно взять под контроль распространение вируса и восстановить работу предприятий.

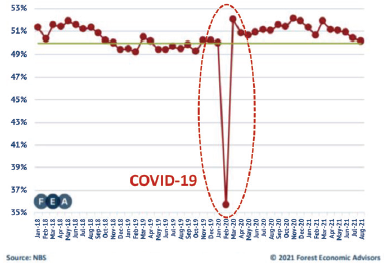

Оценивать развитие ситуации можно по индексу деловой активности (PMI), который в 2020 г. продемонстрировал во всем мире рекордное падение в течение второго квартала, но в Китае оно продолжалось только на протяжении одного месяца – февраля 2020 г. Уже в марте прошлого года индекс вернулся на прежний уровень и закрепился на уровне 50%. Экономика Китая в принципе продемонстрировала устойчивость к кризисным явлениям, и лесной сектор не стал исключением. Однако глобальные проблемы других участников международных торговых отношений осложняли общую рыночную ситуацию.

Рис. 1. Китай: индекс деловой активности (PMI) с учетом сезонности (по данным FEA)

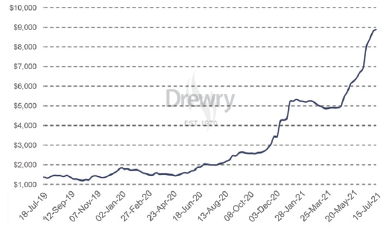

Пандемия COVID-19 нанесла самый сильный удар по логистическим цепочкам и затронула логистику лесопромышленного сектора, что привело к снижению объемов импорта в морских портах и через таможенные переходы КНР. Во многом это связано как с санитарными требованиями к антиковидной обработке лесных грузов, так и с драматическим ростом стоимости фрахта на рынке контейнерных перевозок от среднего уровня около 1500 $ США за контейнер в июне 2020 г. до 8 000 $ США в июне 2021 г. Средние показатели скрывают в себе тот факт, что стоимость отправки грузов в Китай в возвратных контейнерах находится на уровне 1500–2500 $ США, в зависимости от места отправления, а стоимость отправки контейнеров, которые следуют из Китая в Северную Америку, в Европу и Австралию превышает 10 000 $ США за контейнер. Таким образом Китай сохраняет возможность сдерживать себестоимость продукции из импортного сырья, но сталкивается с ростом цен на свои экспортные товары за счет увеличения коммерческих расходов при транспортировке на целевые рынки, которые демонстрируют всплеск спроса.

Рис. 2. Индекс мировых цен на контейнерные перевозки, $ за 40 футовый контейнер (Drewry Index)

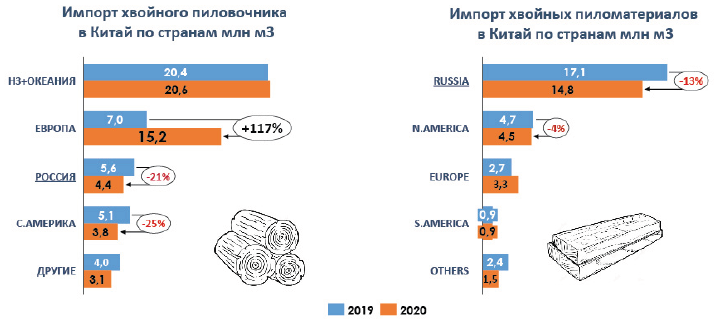

Ситуация изменилась и на рынке круглых лесоматериалов. Их основным поставщиком в Китай является Новая Зеландия, откуда в 2020 г. было поставлено, с учетом древесины из стран Океании, около 20,6 млн. м3, из которых 3 млн м3 приходились на Австралию, импорт из которой в настоящее время прекращен Китаем по политическим мотивам. Наибольшую динамику показали поставки круглых лесоматериалов из Европы, достигшие 15,2 млн м3. Нашествие короеда, особенно в Германии и Чехии, привело к мгновенному росту предложения при сравнительно низких ценах на пораженный пиловочник, чем очень быстро и эффективно воспользовался Китай, нарастивший импорт древесины из центральной Европы. Этому способствовали низкая стоимость контейнерных перевозок и большое количество свободных контейнеров в Европе, вследствие снижения объемов экспортных товаров в условиях страновых локдаунов. Кроме того, для интенсификации товарооборота и быстрого возврата контейнеров для новых поставок товаров в Европу, возвратные перевозки контейнеров субсидируются Китаем, что делает экспорт пиловочника из Европы и пиломатериалов из России еще более эффективным. В 2021 г. ситуация сохраняется и объемы поставок круглых лесоматериалов из Европы находятся на высоком уровне, но ситуация с пораженной короедом древесиной вряд ли будет продолжительной: объемы предложения сокращаются, а цены на все виды пиловочника увеличиваются.

По ряду направлений объемы поставок круглых лесоматериалов в Китай снижаются уже сейчас, что обусловлено местными причинами, различными для каждой страны, и не является критичным для китайских переработчиков, способных практически мгновенно перестраиваться в соответствии с рыночной конъюнктурой. Выпадающие объемы древесины успешно замещаются поставками из других стран. Так, например, Россия уже более пяти лет не является ключевым игроком на рынке поставок круглых лесоматериалов хвойных пород в Китай – в 2020 г. было экспортировано только 4,4 млн м3, а с 2022 г. экспорт будет полностью запрещен.

Рис. 3 Импорт хвойного пиловочника и пиломатериалов в Китай по странам (по данным таможни КНР)

В этом году в США зафиксированы рекордные показатели по стоимости пиломатериалов, и вроде бы поставки круглых лесоматериалов должны были существенно снизиться, однако китайские потребители смогли сохранить поставки из южных штатов США, и в целом доля поставок пиловочника из Северной Америки сократилась только на 25%. В южных штатах США в больших объемах произрастает быстрорастущая желтая сосна, объем заготовки которой значительно превышает производственные мощности местных лесопильных предприятий, что обуславливает сохранение относительно низкой стоимости пиловочной древесины.

При росте количества свободных возвратных контейнеров - поставки древесины в Китай остаются привлекательными, и на этом направлении можно ждать увеличения объема поставок.

На рынке пиломатериалов Китая безусловным лидером и стратегическим партнером является Россия, на долю которой приходится примерно 60% всего объема импорта. Несмотря на рост объемов производства пиломатериалов в России, доля отечественной пилопродукции на китайском рынке практически не изменилась за последние три года, а объем поставок пиломатериалов в Китай составляет 60% от внутрироссийского производства. Наблюдаемое в 2020 г. некоторое снижение поставок до 14,8 млн м3 вызвано увеличением объема переработки импортного пиловочника внутри Китая. Весьма интересен тот факт, что рынок пиломатериалов в Китае симметрично сжимается для всех поставщиков, и при снижении объема поставок пиломатериалов из России на 10% в прошлом году ее доля практически не изменилась, сократившись всего на 1%.

После введения запрета в 2022 г. на экспорт из России круглых лесоматериалов объем пиловочного сырья, поступающего на сибирские предприятия, сможет увеличиться на 2 млн м3, что позволит произвести и реализовать в Китай дополнительно около 1 млн м3 пиломатериалов. Лесопильные предприятия в Сибирском федеральном округе имеют запас по мощности и смогут переработать дополнительные объемы сырья.

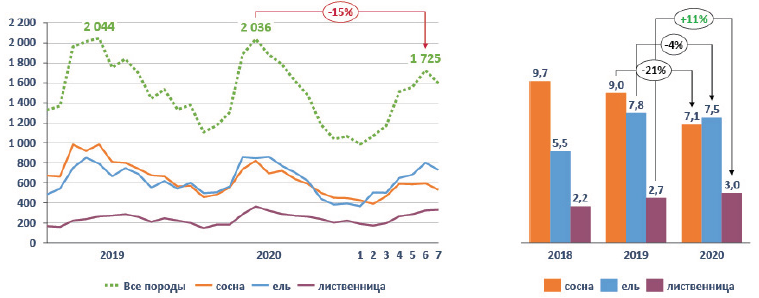

Рис. 4. Экспорт хвойных пиломатериалов из РФ в Китай по породному составу, млн м3, 2019 – 1 полугодие 2021 Источник: Таможня РФ, РЖД

Поставляемая в Китай древесина в зависимости от породного состава и условий произрастания в регионах происхождения имеет различные области применения.

Около 30% плантационных лесоматериалов, поступающих из Новой Зеландии, используются в производстве шпона и фанеры. Так, изготовление фанеры зачастую осуществляется в специально организованных промышленных зонах прямо в порту. Специализированное производство, оборудованное высокопроизводительными станками Raute, перерабатывает сосновый фанкряж в шпон, который поставляется на малые фанерные предприятия мощностью до 20 тыс. м3 фанеры в год, расположенные в «шаговой» доступности от места лущения.

До 25% российской древесины используется для производства несущих силовых конструкций, предназначенных для домостроения, остальные объемы древесины перерабатываются в высококачественные строганые погонажные изделия и мебельные заготовки.

Пораженная насекомыми древесина из Евросоюза и Украины используется, как правило, в изготовлении опалубки и временных строительных конструкций.

Пиломатериалы из ели, сосны и лиственницы занимают лидирующие позиции в структуре российского экспорта пиломатериалов в Китай. При этом, за последние три года наблюдается уменьшение доли сосны и увеличение доли ели и лиственницы. Это обусловлено как изменениями предпочтений и структуры потребления, так и дефицитом доступного сырья в Сибири. По прогнозам спикера, в 2021 г. следует ожидать снижения объема поставок из РФ пиломатериалов из сосны в Китай еще на 1–1,2 млн м3.

Наибольший рост объема поставок в Китай продемонстрировала древесина ели, что с одной стороны позволяет увеличивать поставки древесины с Северо-Запада России, но с другой привело к тому, что цены на пиломатериалы из ели на Китайском рынке стали более волатильными. Рост спроса на пиломатериалы из ели в Китае связан в том числе и с усилиями финских компаний, активно продвигавших пиломатериалы из этой породы древесины, что привело к росту их применения в изготовлении мебельных компонентов. Стоимость древесины ели, по прогнозам спикера, будет увеличиваться, поскольку финские производители, до этого момента постоянно наращивавшие долю своей продукции на рынке Китая, практически достигли максимального уровня использования расчетной лесосеки и столкнулись с сильным ростом спроса на рынке Евросоюза. Вместе с тем, еще больше потеснить древесину сосны у ели вряд ли получится, поскольку для использования в строительстве в условиях жаркого и влажного климата Китая при наличии большого количества дереворазрушающих насекомых древесину необходимо пропитывать защитными составами, а ель для этого практически непригодна.

Рис. 5. Средние цены в Китае на хвойный пиловочник и пиломатериалы из России С&F Шанхай, USD, (по данным FEA)

Необходимо отметить, что российские лесопильные предприятия ориентированы на поставку пиломатериалов высших сортов из лиственницы в Европу, а в Китай отгружаются пиломатериалы 4 и 5 сорта. Вместе с тем, на китайском рынке присутствует достаточно много пилопродукции из лиственницы высших сортов, поставляемых из приграничных районов России предприятиями, находящихся под управлением китайских компаний.

По мнению докладчика, в ближайшей перспективе не стоит ожидать возврата стоимости пиломатериалов к докризисным значениям. Стоимость пиловочного сырья в Китае, откатившись в июле до 160 $/м3, снова имеет тенденцию к росту, что не может не сказаться на стоимости пилопродукции, в том числе по причине растущей инфляции. Постковидный всплеск спроса на экспортных рынках, устойчивый курс юаня и растущее внутреннее потребление продукции деревообработки способствуют росту цен в Китае на импортные пиломатериалы. С июня 2020 г. по июнь 2021 г. рост цен составил около 100%. Таким образом, следует ожидать стабилизации стоимости пиломатериалов в Китае на уровне около 350 $/м3, что коррелируется с текущей стоимостью пиломатериалов на внутреннем рынке России.

Стратегия Китая, великой мировой мастерской,- стараться обеспечить производство всех видов продукции на своей территории, по возможности приобретая только сырье. При создании новых крупных производственных кластеров по переработке древесины учитываются не только экономические показатели, но и природоохранные требования. Внедряемая в Китае экологическая инициатива «Blue sky protection concept» предусматривает плановое реформирование отрасли деревообработки по продуктовому и территориальному принципам. Плитные предприятия и фанерные производства планируется разместить в индустриальных парках на юге Китая, а лесопильные предприятия – в четырех крупных кластерах, которые будут располагаться в Манчьжурии, Тайцане, Чунцине и Гуанкси. К настоящему моменту из 500 крупных деревообрабатывающих предприятий в кластере Тайцань только 70 получили разрешение на продолжение работы, подтвердив свой статус соответствия экологическим требованиям. Еще 130 предприятий должны были подтвердить свой статус в начале октября, остальные заводы будут перемещены в индустриальные парки с одновременной модернизацией производственных процессов в соответствии с требованиями экологического законодательства. Одной из основных задач индустриальных парков будет частичное замещение объемов резко подорожавших импортных пиломатериалов продукцией китайских лесопильных заводов, производимой из импортного пиловочника, закупаемого, в первую очередь, в Новой Зеландии и Европе.

Подготовлено Ассоциацией «ЛЕСТЕХ», по материалам доклада Святослава Бычкова,

директора по маркетингу и внешним коммуникациям «Илим Тимбер»