Спасут ли российский лесопромышленный комплекс страны MENA?

Бюллетень Ассоциации «ЛЕСТЕХ» №11, 2023 г.

После введенных беспрецедентных санкций со стороны Западных стран и запрета на поставки продукции ЛПК в Европу, российские чиновники начали говорить о возможности перехода на рынки других стран, под которыми предполагался Китай и страны MENA, включающие в себя Ближний Восток и север Африки.

Разворот в сторону Китая для предприятий, расположенных в европейской части России, и особенно на Северо-Западе РФ довольно болезнен, так как, несмотря на субсидирование перевозок некоторых видов лесопродукции, транспортное плечо велико, а после массовой переориентации сибирских предприятий на китайский рынок цены на нем заметно упали.

В настоящей статье мы рассмотрим страны MENA, как возможную альтернативу Китаю, и как более близкий рынок для предприятий, расположенных в европейской части страны.

Классическая группировка включает в страны MENA арабские страны Ближнего Востока и севера Африки, а также Иран и, в ряде случаев, Израиль. Как правило, в данную группировку не включается Турция, но мы рассмотрим рынок этой страны, так как она является важным региональным игроком, и географически расположена непосредственно на логистических путях из России в большинство стран MENA.

Общая численность населения стран MENA составляет 355 млн чел., а если считать вместе с Турцией, то это позволяет прибавить еще около 85 млн чел.

В рамках статьи мы рассмотрим только основные параметры возможного экспорта продукции лесного комплекса в страны MENA сфокусировавшись на пиломатериалах, так как эта отрасль больше всего пострадала от санкционных ограничений.

СОСТОЯНИЕ РЕГИОНАЛЬНОЙ ЭКОНОМИКИ

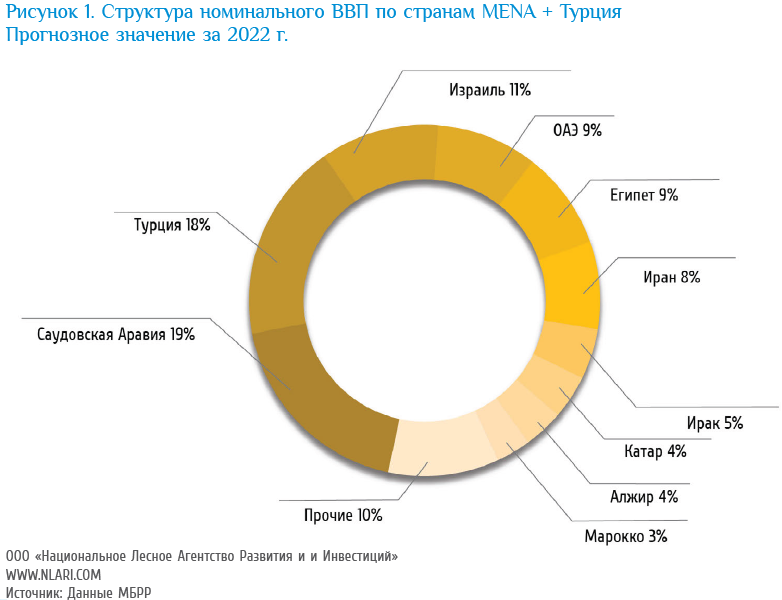

В региональной экономике очевидно доминирование Саудовской Аравии, на долю которой приходится порядка 19% регионального ВВП. Близкие к ней показатели имеет Турция, а следом за ней располагаются Израиль, ОАЭ, Египет и Иран, рис. 1. На эти 6 стран приходится более 74% регионального ВВП.

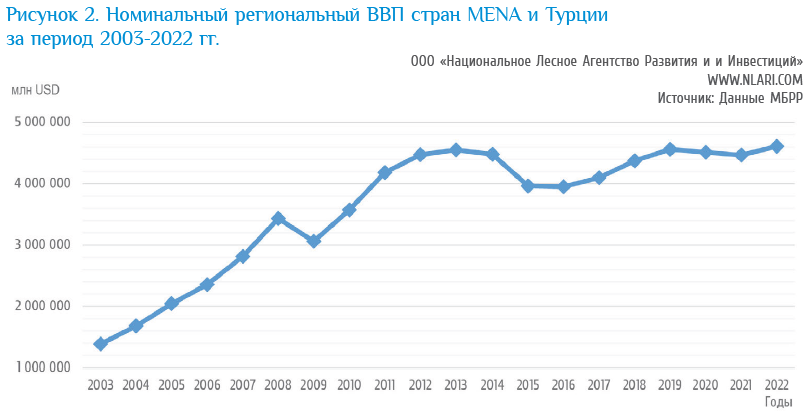

Региональный ВВП в последние годы не демонстрирует позитивной динамики, хотя справедливости ради, необходимо отметить, что с 2003 г. номинальный региональный ВВП вырос в 3,2 раза, что является неплохим показателем. В результате анализа данных за последние 10 лет установлено, что региональная экономика стран MENA не дает оптимизма для положительных прогнозов. Общий ВВП региона с 2014 по 2022 г. практически не изменился и даже сокращался в течение ряда лет, рис. 2, что связано, безусловно, с COVID-ограничениями, падением цен и спроса на углеводородное топливо, а также общей нестабильностью в регионе (Сирия, Йемен, Ливия, Ирак, Палестина).

Хотя окончательных официальных данных по ВВП за 2022 г. пока еще не опубликовано, экономисты прогнозируют рост регионального ВВП в 2022 г. из-за роста цен на углеводородные энергоносители, что стало следствием событий на Украине. К настоящему моменту практически никто не берется прогнозировать дальнейший рост спроса и цен на углеводородное топливо.

Регион сильно зависит от цен на углеводороды. Те арабские страны, которые полностью ими обделены, как правило, не показывают позитивной динамики развития и высокого уровня жизни. В регионе также есть неарабские страны – Турция и Израиль, не имеющие существенных запасов углеводородного сырья, но являющиеся одними из наиболее развитых региональных держав. В последние годы Турция испытывает существенные экономические проблемы, что выражается в падении ВВП и девальвации лиры, а Израиль демонстрирует устойчивый рост ВВП, несмотря на нестабильность в окружающих странах. Еще одна неарабская страна – Иран, несмотря на наличие углеводородной базы является лидером по падению ВВП в прошлые годы, что также привело к падению курса валюты и росту социальной напряженности.

В то же время есть гипотетические перспективы развития региона. Во-первых, корпорация «Росатом» строит в Египте атомную электростанцию станцию «Эль-Дабаа», что потребует большого объема строительных материалов как для строительства технологического контура, так и для возведения жилья для сотрудников. Во-вторых, в Саудовской Аравии началось строительство города будущего, анонсированное ранее наследным принцем Мухаммедом ибн-Сальманом, что также потребует большого количества строительных материалов. В-третьих, ожидается некоторое затухание боевых действий в Сирийской республике и Йемене, что ожидаемо приведет к восстановительным работам. Триггеры для развития региона присутствуют, будем надеяться, что резкий разворот мировой геополитической ситуации не отменит все эти планы.

ЛОГИСТИКА ПОСТАВОК В СТРАНЫ MENA

Основными поставщиками продукции, заинтересованными в развитии этого направления, выступают лесопромышленные предприятия, расположенные в европейской части России. Поставка в регион возможна несколькими маршрутами. Основным вариантом является поставка по железным или автомобильным дорогам с перевалкой в портах Азово-Черноморского бассейна, или по рекам с использованием Волго-Донского речного бассейна. В этом варианте можно использовать суда типа «река-море», что минимизирует транспортные затраты, но данный путь функционален только в период навигации.

При поставках в Иран необходимо использовать автомобильный или железнодорожный транспорт до портов Каспийского бассейна, с последующей перевалкой на суда, или с перевозкой железнодорожных вагонов паромом через Каспийское море до иранских железных дорог. В качестве альтернативы может рассматриваться отгрузка продукции в Иран судами типа «река-море» по Волге через Каспийское море или железнодорожным транспортом транзитом через Азербайджан.

Если будет реализован проект транспортного коридора «Север-Юг», проходящий через Иран в Индию, то российские грузы будут поставляться непосредственно в регион Персидского залива, что сегодня довольно сложно, так как судам необходимо проходить Суэцкий канал и огибать Аравийский полуостров.

Экономическая эффективность поставок по некоторым направлениям под большим вопросом. Основной причиной является отсутствие постоянно функционирующих судовых линий с рядом стран и недостаток крупнотоннажного флота, обеспечивающего эти линии. В связи с этим, наиболее экономически целесообразными являются морские поставки в Турцию, в страны, расположенные в восточной части Средиземного моря – Сирию, Ливан, Израиль, а также на северо-восточное побережье Африки – в Египет и Ливию. Остальные страны лежат на большем удалении от российских морских портов и, соответственно, стоимость транспортировки увеличивается. Поставка в страны северо-западной Африки будут существенно дороже, чем поставка, например, в Египет, а поставка в страны Персидского залива, с проходом Суэцкого канала и огибанием Аравийского полуострова может быть за пределами экономической целесообразности.

Санкции ограничили возможность отгрузки в страны региона MENA из российских портов. Так, существенную часть грузооборота в морском торговом порту Новороссийска обеспечивала датская Maersk, которая ушла с рынка одна из первых, и, кроме того, необходимо упомянуть ушедшие швейцарско-итальянскую MSC, французскую CMA CGM и других операторов судоходных линий. Это привело к росту стоимости фрахта, и, соответственно, сокращению рентабельного расстояния поставки, а в некоторые региональные порты отгрузка стала невозможной в принципе, поскольку отсутствуют иные варианты логистического сообщения. Самой главной проблемой отечественного лесопромышленного комплекса является не запрет поставок продукции в страны ЕС, а транспортная блокада России.

Стоит также отметить их ограниченный тоннаж и ограничения по эксплуатации в определенные сезоны года. Все это приводит к довольно высокой стоимости транспортировки продукции. Возросший спрос на перевозки судами этого типа со стороны других отраслей также приводит к росту стоимости фрахта. Этот транспорт стоит рассматривать как вспомогательный и очень ограниченный по своим возможностям.

Таким образом, если рассматривать реалистично сложившиеся условия, то наиболее логистически доступными рынками для сбыта продукции ЛПК являются Турция, Иран и Сирия, а также, с рядом оговорок, Египет, так как эта страна является важным торговым партнером России и связи с ней сохраняются на высоком уровне. Прочие страны заблокированы недостаточным или отсутствующим линейным сообщением с российскими портами и выросшей стоимостью фрахта.

Азово-Черноморский бассейн, где расположены российские порты, не является транзитным путем, так как входящие грузы, как правило, оседают в России и не экспортируются далее, а трафик не так велик по сравнению с другими направлениями мировой торговли.

В связи с санкциями именно Турция стала логистическим хабом по перевалке российской лесной продукции в Европу, куда она затем поставляется под видом турецкой. Это довольно логичный путь, но российские производители существенно теряют в доходах из-за усложнившейся логистики и наличия дополнительных посредников.

ОСНОВНЫЕ РЫНКИ РЕГИОНА MENA

Страны региона, несмотря на значительную численность населения, не являются крупными потребителями продукции из древесины. Причина заключается в культурных особенностях, в низком среднем уровне жизни в регионе, в общей региональной экономической депрессии и непрерывных войнах. Мы приведем пример по хвойной пилопродукции, так как это направление пострадало сильнее всего от европейских санкций, но можно с некоторой долей вероятности экстраполировать сделанные выводы на другие продукты. Отметим, что порядка 75-80% потребляемой в регионе MENA и в Турции пилопродукции относится к хвойным породам. На этом совокупном рынке потребляется ежегодно всего около 14 млн м3 хвойных пиломатериалов. Для сравнения – Евросоюз потребляет около 100 млн м3 хвойной пилопродукции, имея сопоставимое население.

В то же время Россия экспортировала в ЕС около 4 млн м3 хвойных пиломатериалов в год, и эти выпавшие объемы желательно перераспределить на другие рынки. По нашей оценке – емкости совокупного регионального рынка стран MENA и Турции явно недостаточно. Эти рынки не смогут принять российскую пилопродукцию, потерявшую европейский рынок, так как ее объем соответствует 30% емкости локальных рынков этих стран.

Сложно конкурировать на сбалансированном по спросу и предложению рынке, при этом имея кратно выросшие затраты на логистику и цены меньше европейских. Можно, конечно, апеллировать к более низким стандартам качества потребляемой в регионе пилопродукции и низкой чувствительности к наличию различных систем сертификации, но на другой чаше весов сложные традиции торговли и повсеместная коррупция.

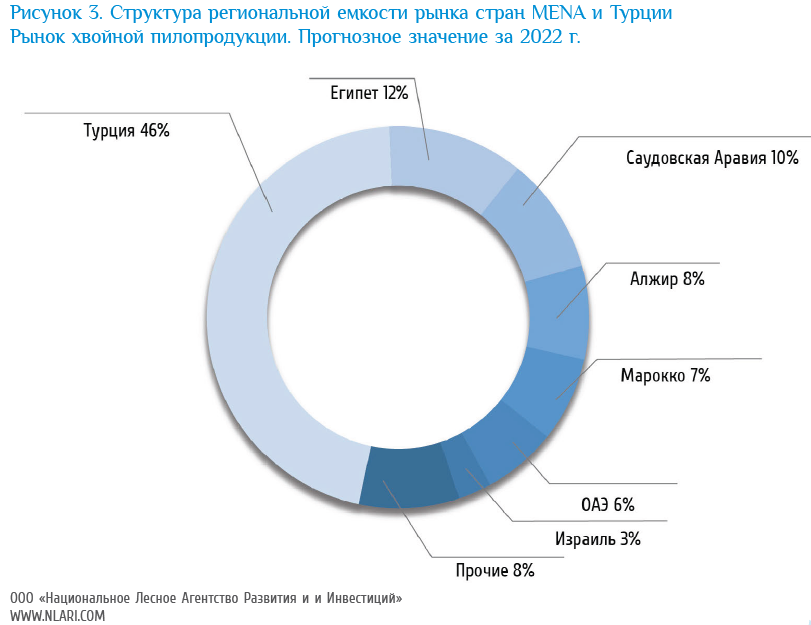

Если выделить крупнейшего потребителя, то мы обнаружим еще один неприятный факт. Порядка 46% регионального потребления приходится на Турцию, которая не является частью региона MENA, рис. 3.

Кроме того, Турция является не только основным потребителем, но и крупнейшим производителем хвойной пилопродукции, и имеет развитый лесопромышленный комплекс. Совокупная емкость рынка хвойной пилопродукции стран MENA без учета Турции, составляет на текущий момент чуть более 7,6 млн м3 на 355 млн населения.

Другим неприятным фактом является то, что Турция также выступает крупнейшим производителем хвойных пиломатериалов и практически полностью удовлетворяет потребности своего внутреннего рынка, и даже наращивает производство, снижая долю импорта. Страны региона MENA являются нетто-импортерами хвойной лесопродукции, импортируя практически весь необходимый им объем продукции.

Крупнейшими потребителями хвойной пилопродукции в арабском мире являются Египет – 12%, Саудовская Аравия – 10%, и Алжир – 8%. Но стоит отметить, что представленная структура отражает картину прошлого года, которая сама по себе довольно пессимистична. Региональная емкость рынка хвойной пилопродукции нестабильна из-за небольшого размера рынка и слабости региональных экономик. Это утверждение справедливо и для большинства других видов продукции ЛПК.

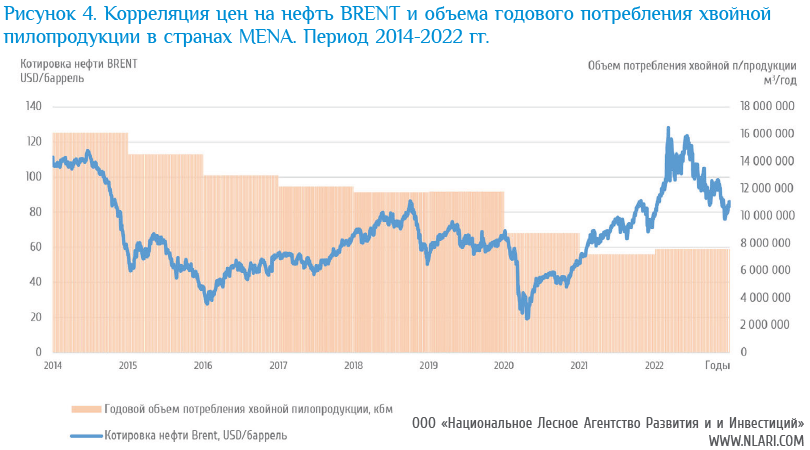

Другой региональной проблемой является прямая зависимость экономик стран MENA и, следовательно, потребления продукции из древесины от цен на нефть. На рис. 4 отражена динамика снижения цен на нефть и снижения потребления хвойной пилопродукции в регионе MENA без учета Турции. За период 2014-2022 гг., емкость рынка хвойной пилопродукции стран MENA упала в 2,1 раза, что явилось следствием COVID-пандемии, замедления китайской экономики и падения спроса на нефть. Параллельно с падением объемов потребления пилопродукции, также снижалась и ее стоимость, и эти тенденции справедливы для всей номенклатуры продукции из древесины.

В то же время Турция и Израиль, экономика которых не является зависимой от добычи нефти, не демонстрировали существенного сокращения потребления хвойных пиломатериалов.

Повлияет ли рост нефтяных котировок на восстановление спроса на продукцию из древесины в странах MENA? Вопрос довольно сложный, так как мы видим, что рост цен не является устойчивым. Остаются опасения относительно состояния и перспектив экономик Европейского Союза и Китая. Замедление или стагнация этих крупных мировых акторов однозначно обрушит экономики стран MENA, так как они слабы и зависимы от нефти.

Еще более сложным вопросом остается возможный рост цен на нефть. Будет ли это реальный рост цен, как отклик на повышенный спрос или просто следствие инфляции мировых валют, которые были напечатаны во время COVID-пандемии? В этом случае мы увидим увеличение цен на все товары, включая продукцию ЛПК, но не рост их физического потребления.

ПОДВОДЯ ИТОГИ

Если мы представим возврат региона MENA без учета Турции в 2014 г., когда потребление хвойных пиломатериалов находилось на уровне 16,1 млн м3 в год, вместо 7,6 млн м3 на текущий момент, мы сможем представить увеличение спроса на дополнительные 8,5 млн м3, что существенно больше выпавших из российского экспорта 4 млн м3 пилопродукции, попавшей под запрет поставок в ЕС. Аналогичная ситуация и по другим видам продукции из древесины, но на текущий момент – это только фантазии.

Несмотря на то, что российский лесопромышленный бизнес широко представлен в странах MENA, мы не можем сказать, что это направление стратегически решит проблемы, связанные с запретом поставок продукции ЛПК в страны ЕС. Во-первых, страны MENA не потребляют всей номенклатуры продукции из древесины, во-вторых, емкость регионального рынка крайне мала и нет сильных оснований для ее быстрого роста, в-третьих, затраты на логистику продукции ЛПК в регион существенно увеличились из-за санкций и ухода грузовых операторов, а в-четвертых – цены в регионе на основные виды продукции из древесины сейчас находятся на очень низких уровнях. На текущий момент можно наблюдать именно такую ситуацию…

Таким образом, страны MENA не смогут стать спасательным кругом для российского лесопромышленного комплекса, однако, для отдельных предприятий, способных найти себя на новых рынках – успешная адаптация вполне возможна.

Национальное Лесное Агентство Развития и Инвестиций