Спрос на пиломатериалы сокращается, цены продолжают падать

Бюллетень Ассоциации «ЛЕСТЕХ» №10, 2022 г.

На российском рынке наблюдается сокращение объема производства пиломатериалов, которое вызвано рядом факторов, таких как сокращение рынков сбыта, высокая стоимость логистики, ограниченная доступность сырья для производства. По данным ФСГС за 9 месяцев 2022 г. объем производства пиломатериалов сократился на 10,2% относительно аналогичного периода прошлого года. По оценкам WhatWood объем производства пиломатериалов за этот период составил 30 млн м3.

Стоимость и доступность логистики является краеугольным камнем для поставок российских пиломатериалов как на уже традиционные рынки потребления, так и при поставке на новые. Причем сложность состоит не только в высокой стоимости доставки, но и в проблемах с поиском транспорта. Так, российским лесопромышленникам приходится конкурировать, например, с поставщиками угля, которые лоббируют приоритизацию в поставках их продукции.

Также снижению объемов производства способствует нехватка сырья. Все крупнейшие лесозаготовительные регионы скатились в зону отрицательных значений по объемам заготовки древесины в летние месяцы 2022 г. По официальным данным Росстата, объем заготовки древесины в России в целом по всем субъектам сократился на 9%. За июнь-август 2022 г. заготовка сократилась на 15-17% к аналогичному периоду 2021 г. Показатели текущего летнего лесозаготовительного периода даже на 10-12% ниже показателей пандемийного летнего сезона 2020 г. Участники рынка отмечают, что в период с апреля по август 2022 г. заготовка в Вологодской области снизилась на 31%. Кроме того, проблемы с сырьем отмечают производители из Сибири, что не позволяет компаниям производить больше определенного объема.

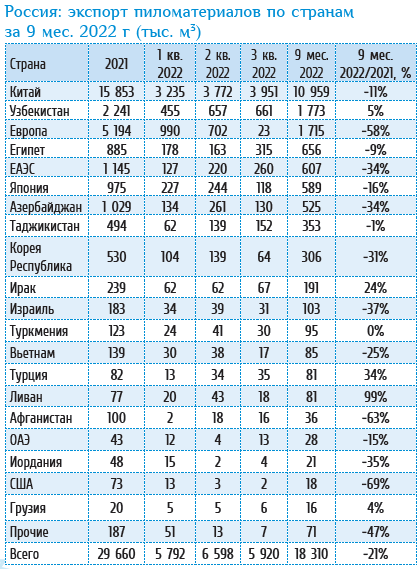

Производителям пиломатериалов не хватает емкости внутреннего рынка. По этой причине производители по-прежнему фокусируются на рынках Азии, прежде всего Китая, странах СНГ и странах Северной Африки и Ближнего Востока. Но крепкий рубль и дорогая логистика делает экспорт для целого ряда компаний нерентабельным.

Частично, отсутствие продаж на европейском рынке могут компенсировать такие страны как Иран, Ирак, Турция. Однако если говорить о Турции, то страна не является импортозависимой и более 80% потребления здесь приходится на собственное производство. Некоторые российские производители отмечают, что их экспортные потоки в Турцию увеличились после введения санкций ЕС. Вероятно, Турция может использоваться как перевалочный пункт для реализации российских пиломатериалов в другие страны.

КИТАЙ. Динамика рынка древесины в Китае меняется. Запасы накапливаются, рынок недвижимости перенасыщен, а страны, поставляющие в страну круглые лесоматериалы и пиломатериалы, вынуждены приспосабливаться к меняющимся моделям торговли. Согласно данным китайской таможни, за 8 месяцев 2022 г. Китай импортировал 17,5 млн м3 пиломатериалов хвойных и лиственных пород, что на 8% ниже показателя 8 месяцев 2021 г. (19 млн м3). При этом поступления пиломатериалов лиственных пород в Китай увеличились на 7% с 6,1 млн м3 до 6,5 млн м3, тогда как поставки хвойных пиломатериалов в страну сократились на 15% с 13 млн м3 до 11 млн м3. Такое сокращение вызвано слабым потребительским спросом на рынке и высоким уровнем складских запасов на рынке. За 8 мес. 2022 г. из России в Китай поступило 7,75 млн м3 хвойных пиломатериалов, что на 11% меньше, чем за 8 мес. 2021 г. (8,75 млн м3).

Запасы пиломатериалов хвойных пород в порту Тайцан и его окрестностях по данным FEA на конец сентября составили около 1,3 млн м3, что на 0,1% больше (+10 тыс. м3) по сравнению с предыдущим месяцем. Запасы пиломатериалов SPF сократились на 28,6% или 40 тыс. м3 относительно августа 2022 г. и оцениваются в 100 тыс. м3. Роста потребления пиломатериалов в сентябре 2022 г. не наблюдалось. Кроме того, импортеры сохраняют пессимистичный взгляд на рынок в ближайшие месяцы. Стоит также отметить, что лишних складских запасов на комбинатах почти нет, а большая часть запасов пиломатериалов находится у импортеров в портах.

По словам президента Taicang Timber and Wood Products Association, г-на Хайбин Ма, общий объем импорта древесины Восточным Китаем в 1 полугодии 2022 г. сократился г/г, при этом объем поставок круглых лесоматериалов хвойных пород снизился на 40%, а пиломатериалов – на 11%. Это частично связано со снижением спроса в дельте реки Янцзы, а также с ослаблением пропускной способности в регионах за пределами этого района. Как сообщил г-н Ма в порту Тайцан запасы пиломатериалов превысили 1,5 млн м³ в первой половине 2022 г., что намного превышает обычный запас в 1 млн м³. Это равносильно «переполненному складированию». Нынешний переизбыток древесины хвойных пород в Китае вызван спадом на рынке недвижимости, отсутствием разнообразия в области применения и дефицитом рынка.

Директор FEA и аналитик по пиломатериалам Пол Янке прогнозирует, что китайский рынок пиломатериалов немного восстановится в 2023 г., но до уровней, которые все еще считаются относительно слабыми. Кроме того, ожидается, что потребление в Китае превысит производство, что приведет к росту импорта в 2023 г.

Цены на жилье в Китае снижаются 12 месяцев подряд. Согласно данным, опубликованным Национальным статистическим бюро Китая, цены на новое жилье в 70 городах, за исключением субсидируемого государством жилья, в августе упали на 0,29% по сравнению с предыдущим месяцем. Это следует за месячным снижением на 0,11% в июле. В годовом исчислении цены снизились на 2,1% – больше всего за семь лет. Китайский рынок нового жилья стоимостью $2,4 трлн демонстрирует мало признаков восстановления, что усугубляет замедление роста второй по величине экономики мира. Нельзя не отметить, что продажи жилья упали примерно на 30% с начала 2022 г., а инвестиции в недвижимость сократились более чем на 7%.

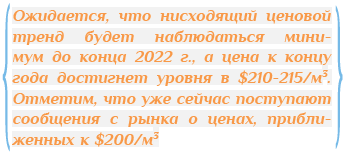

Что касается цены, то пиломатериалы из европейской ели (сорт SF) в конце сентября 2022 г. предлагались по цене около $230-240/м3, вновь продемонстрировав снижение на $25/м3 с конца августа 2022 г. В то же время пиломатериалы из российской ели предлагались по цене $235/м3, что на $3/м3 ниже уровня прошлого месяца, когда цена варьировалась в диапазоне $260-270/м3. Кроме того, было подтверждено несколько конкретных предложений по цене около $210-220/м3 или даже ниже.

Внутренние цены реализации в Китае по состоянию на 14 октября 2022 г. сосновых пиломатериалов варьировались в диапазоне от ¥1760/м3 до 2300/м3 ($242-317/м3) в Шаньдуне (4 м, с НДС), ¥1535-2500/м3 ($210-345/м3) в Цзянсу (4 м, с НДС). Еловые пиломатериалы продавались в Хэйлунцзян (4 м, с НДС) по цене в диапазоне от ¥1600/м3 ($220/м3) до ¥1850/м3 ($255/м3), в Цзянсу (4 м, с НДС) по ценам от ¥1980/м3 ($273/м3) до ¥2510/м3 ($346/м3).

По оценкам WhatWood, в октябре 2022 г. средняя цена российских еловых (нестрог., CFR Шанхай, #1-4SF) пиломатериалов в Китай составляла $235/м3, цены на сосновые (CFR Шанхай, #1-4SF) – $245/м3, сократившись на $20/м3 относительно сентября 2022 г.

СЕВЕРНАЯ АМЕРИКА. По данным Madison’s Lumber Reporter цена 1 тыс. бордфутов базовых пиломатериалов Western S-P-F 2x4 #2&Btr KD (RL) в странах Северной Америки в период с 26 по 30 сентября 2022 г. составляла $505 ($326/м3). По сравнению с неделей, закончившейся 23 сентября 2022 г., когда цена составляла $520 за 1 тыс. бордфутов ($336/м3), пиломатериалы подешевели на $15 ($10/м3) или 3%, по сравнению с предыдущим месяцем – на $98 ($63/м3) или 16%, в годовом исчислении – на $35 ($23/м3) или 6%. По оценкам Russ Taylor Global – в США пиломатериалы будут торговаться в диапазоне $400-500 до конца года.

Согласно данным Национальной ассоциации домостроителей США (NAHB) цены на товары, используемые в строительстве, снижаются третий месяц подряд. В сентябре 2022 г. цены упали на 0,1% относительно августа 2022 г. Всего в июле-сентябре 2022 г. цены сократились на 2,3%, что стало самым большим падением за три месяца с апреля 2020 г. Индекс цен производителей (ИЦП) пиломатериалов хвойных пород (с учетом сезонных колебаний) снизился на 2,9% в сентябре после падения на 5,2% в августе. Цены на пиломатериалы хвойных пород выросли на 14,5% в годовом исчислении, но с марта 2022 г. упали на 39,6%.

Значительное влияние на рынок жилой недвижимости США оказывает высокий уровень ставок по ипотечным кредитам, которые удвоились по сравнению с прошлым годом, достигнув 6% в сентябре 2022 г.

В Канаде наблюдается спад на рынке жилья, а экономические опасения подрывают доверие потребителей. Согласно канадскому индексу доверия Bloomberg Nanos, доверие потребителей в Канаде упало почти до рекордно низкого уровня на фоне растущей обеспокоенности состоянием мировой экономики. BBCCI, мера настроений, основанная на еженедельных опросах, снижалась пятую неделю подряд до одного из самых слабых уровней за всю историю двух последних экономических кризисов. Канадцы, по данным BBCCI, редко так пессимистично относятся к экономике. Почти половина канадцев предвидит ослабление экономики в ближайшие несколько месяцев, и только 14% ожидают, что она улучшится. Падение индекса BBCCI почти полностью устранило небольшой подъем настроений в августе и свидетельствует о том, что домохозяйства сгибаются под тяжестью роста потребительских цен, более высоких процентных ставок, коррекции на рынке жилья, падения фондовых рынков и учащения разговоров о рецессии.

В 3 квартале 2022 г. лесопильные заводы Британской Колумбии начали сокращать свое производство частично из-за проблем с логистикой и задержкой летнего сезона лесозаготовок. Увеличение 1 июля 2022 г. цены на пиловочник примерно на 40 канадских долларов за м3 произошло в то время, когда цены на пиломатериалы упали более чем на 50% по сравнению с мартовским пиком. Цена безубыточности лесопильных заводов оценивается в диапазоне от $550 до $600 за 1 тысячу бордфутов. Когда цены приблизится к $500 или упадут до $400, как это было в начале сентября, большему количеству заводов Британской Колумбии придется столкнуться с перспективами сокращения производства.

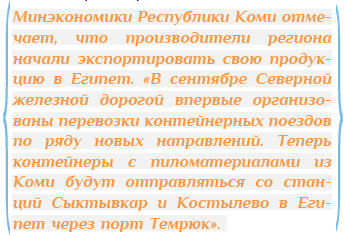

MENA. В странах MENA, а в частности в Египте, также наблюдается снижение уровня цен. По словам участников рынка, этому способствует как общемировая тенденция снижения цен, так и большой объем поставок в Египет из Европы и их демпинг по ценам. Кроме того, многие российские поставщики все еще испытывают трудности с получением оплаты, в связи с этим количество российских поставщиков на рынке ограничено. При этом те компании, которые сумели наладить механизм оплаты, сообщают о стабильных поставках в Египет.

В октябре 2022 г. цена на российские пиломатериалы на базисе FCA Новороссийск (сосна, нестрог., #1-4SF) продолжила снижаться и составила $250/м3, в порту Александрия (Египет) – $280/м3. Ожидается, что до конца года будет наблюдаться нисходящий ценовой тренд. При этом отмечается, что уровень складских запасов в Египте невысокий, что свидетельствует о наличии спроса на рынке.

ЯПОНИЯ. Сектор лесной продукции этой страны Северо-Восточной Азии переживает большие перемены, поскольку он нацелен на увеличение внутреннего производства, и, делает успехи в производстве материалов с добавленной стоимостью, таких как LVL и CLT.

Текущая ситуация в Японии на рынке пиломатериалов характеризуется следующим: импорт пиломатериалов снижается ввиду значительной затаренности складов «дорогой» продукцией, которая была приобретена в ковидные времена, а также сниженным уровнем спроса на продукцию. Текущие цены на пиломатериалы, как и во всем мире демонстрируют тенденцию к снижению. По данным WhatWood, цена на таруки 30×40×3985 (брусок строганый, 1-3 сорт, 26002-83, KD 10-18%) в октябре 2022 г. составляла порядка $540/м3.

ЕВРОПА. В 1 полугодии 2022 г. в Европе наблюдался высокий спрос на пиломатериалы хвойных пород, однако к концу второго квартала рынок значительно замедлился. Ожидается, что в дальнейшем, в краткосрочной и долгосрочной перспективе, будет наблюдаться сниженный уровень спроса. После рекордно высокого роста в 2021 г. динамика производства и потребления пиломатериалов хвойных пород предполагает, что в 2022 г. производство в Европе сократится более чем на 2%, а потребление – примерно на 5%.

Мортен Бергстен, вице-президент и председатель ETTF (Европейская федерация торговли лесоматериалами) по хвойным породам, и Герберт Джобстль, президент EOS (Европейская организация лесопильной промышленности) высказали схожие мнения относительно дальнейших перспектив европейского рынка. В целом, после нескольких оживленных месяцев в начале года изменение геополитической ситуации, а также другие факторы вызвали ряд тенденций, вызвавших резкое замедление спроса. Цены на пиломатериалы хвойных пород резко упали после двух очень нестабильных лет, в течение которых они временами достигали чрезвычайно высокого уровня. Рентабельность как лесопильных компаний, так и трейдеров серьезно снизилась после очень высокого уровня, который наблюдался последние 2 года.

Основными причинами падения рынков являются высокая инфляция, которая спровоцировала повышение процентных ставок центральных банков практически во всех развитых странах мира, подавляя потребительский спрос. Еще два фактора, ответственных за замедление роста, – это чрезмерное накопление запасов в первой половине года и сильный спад в секторе DIY после двух очень хороших лет. Повышение ставок по ипотечным кредитам, безусловно, негативно скажется на строительных рынках – насколько это еще предстоит выяснить, и будет одним из ключевых факторов в ближайшие несколько месяцев для лесопильной отрасли.

На рентабельность лесопильных заводов, как и в большинстве отраслей промышленности, негативно повлиял стремительный рост цен на энергоносители. Однако рекордно высокие цены на энергоносители способствовали заметному росту цен на отходы лесопиления.

Важным элементом этого года также стало прекращение импорта пиломатериалов хвойных пород (и других изделий из древесины) из России и Беларуси с 10 июля из-за санкций ЕС. Хотя это не вызвало дефицита на европейских рынках, которого опасались, в том числе из-за снижения спроса, полные последствия этого еще предстоит увидеть в ближайшие месяцы.

Г-н Бергстен подчеркивает важность соблюдения санкций: импортеры обязаны соблюдать действующее законодательство, и ETTF обратила внимание компетентных органов на необходимость избегать лазеек, через которые подпадающие под санкции товары ввозятся в ЕС через третьи страны. Зарубежный экспорт послужил стабилизатором для многих предприятий по всей Европе, при этом европейские производители к концу лета достигли 13% доли на важнейшем рынке США на фоне сокращения канадского экспорта в США. С другой стороны, китайский импорт упал до уровня, невиданного в течение почти 10 лет, из-за ограничений Covid-19 и напряженности на строительном рынке.

Г-н Йобстл также отмечает, что причиной для оптимизма является растущая доля рынка древесины как строительного материала. Так, в Финляндии наблюдается растущая тенденция к использованию древесины в зданиях по всей стране. Это соответствует амбициозным целям страны по достижению углеродной нейтральности к 2035 г. и превращению ее в ведущую экономику замкнутого цикла в Европе.

Отметим, что деревообработчики Эстонии на фоне нестабильной ситуации на рынке и в экономике вынуждены сокращать персонал. Так, крупное эстонское предприятие Repo Vabrikud, специализирующееся на деревообработке и располагающееся на северо-востоке страны, закрывается: в связи с этим «за ворота» отправляются 150 сотрудников. Ещё около сотни человек уволит фабрика Palmako – производитель деревянных изделий для сада, бревенчатых домов и т. д. А на мебельной фабрике Standard рабочее место потеряет каждый 10-й сотрудник. По словам главы Союза предприятий лесной и деревообрабатывающей промышленности Эстонии Хенрика Вялья, большое количество деревообрабатывающих предприятий в настоящее время сокращает персонал – список принявших непростые кадровые решения компаний пополняется практически каждый день. «Пиломатериалов мало, и они дорогие, рынок жилищного строительства в упадке после коронавируса, энергия дорогая», – отметил г-н Валья.

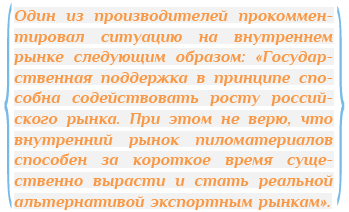

РОССИЯ (ВНУТРЕННИЙ РЫНОК). Емкость российского рынка является недостаточной для замещения «выпавших» из экспортных объемов пиломатериалов. Потребление пиломатериалов и в целом лесопродукции на внутреннем рынке активно связывают с деревянным домостроением.

Ассоциация деревянного домостроения предлагает различные меры стимулирования деревянного домостроения в России. Так, ассоциация предлагает установить на пять лет прямое субсидирование затрат граждан на приобретение деревянных домокомплектов в размере 450 тыс. руб. Вместе с этим предлагается разработать типовые проекты деревянных объектов промышленной и гражданской инфраструктуры, частных жилых домов и общественных зданий.

В октябре 2022 г. средняя оптовая цена на базисе FCA Вологодской области на ель европейскую 50×150×6000 мм (доска нестроганая, 1-3 сорт, 8486-86, KD 18-22%, без НДС), также как и в сентябре 2022 г., составляла около 14 тыс. руб./м3, против 15 тыс./м3 в августе 2022 г. Розничная цена на доску нестроганую (50×150×6000 мм, 1-3 сорт, 8486-86, KD 18-22%, вкл. НДС) не изменилась и составилась 23,3 тыс. руб./м3. Стоимость погонажной продукции, евровагонки и т.п. продолжила сокращаться – в среднем снижение составило 2-4%. Стоимость клееного бруса уменьшилась на 4% до 48 тыс. руб./м3.

Мария Фролова, Аналитик

Агентство лесопромышленной аналитики WhatWood

Подготовлено на основе ежемесячного ценового обзора «Рынок пиломатериалов в России»

В числе экспертов Ассоциации: